Prodejte akcie těžebních společností a investujte raději do energetických akcií – to je vzkaz švýcarské investiční banky UBS.

Na jedné straně se banka domnívá, že „nesynchronizovaný“ globální růst a obavy z recese v USA ztěžují těžebním společnostem dosahování dobrých výsledků. Na druhou stranu UBS očekává, že akcie energetických společností budou v letošním roce i nadále přinášet nárazové peněžní toky, uvádí UBS.

„Oba sektory mají tendenci těžit z rostoucího globálního růstu, ale to neočekáváme. Proto si myslíme, že se jedná o atraktivní relativní příležitost,“ napsali stratégové UBS pod vedením Gerryho Fowlera ve zprávě klientům 3. dubna. „Volné peněžní toky v energetice jsou velmi vysoké a podle našeho názoru udržitelné. Těžební volné cashflow se podle našeho názoru výrazně zhorší.“

Výkonnost obou sektorů je v letošním roce zatím slabá, index Stoxx Europe Basic Resources poklesl o 6,7 % a index Stoxx Europe Energy vzrostl jen o 1,8 %.

UBS se však domnívá, že investoři mají příležitost zaměřit se na relativní hodnotu mezi těmito dvěma sektory, protože jejich cesty se v tomto období globálního růstu rozcházejí.

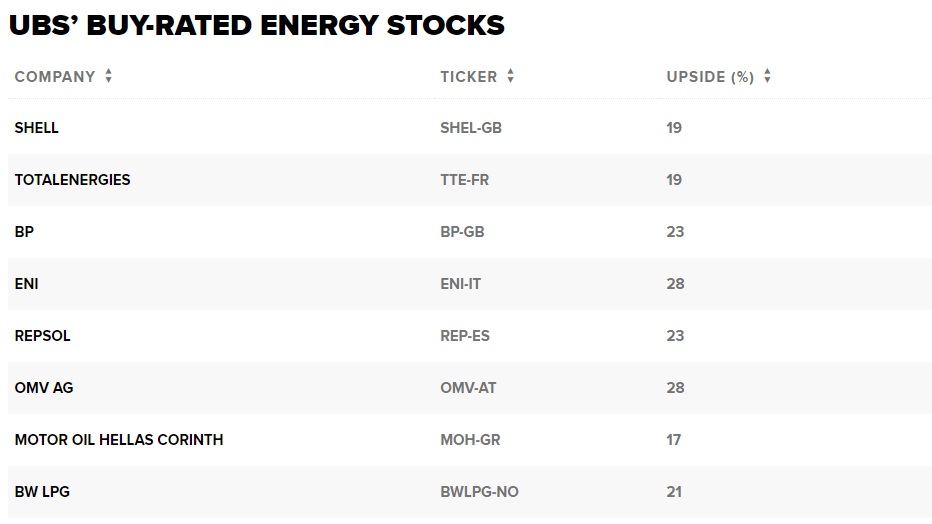

Následující tabulka uvádí osm energetických akcií s nákupním hodnocením a dvoucifernou cílovou cenou.

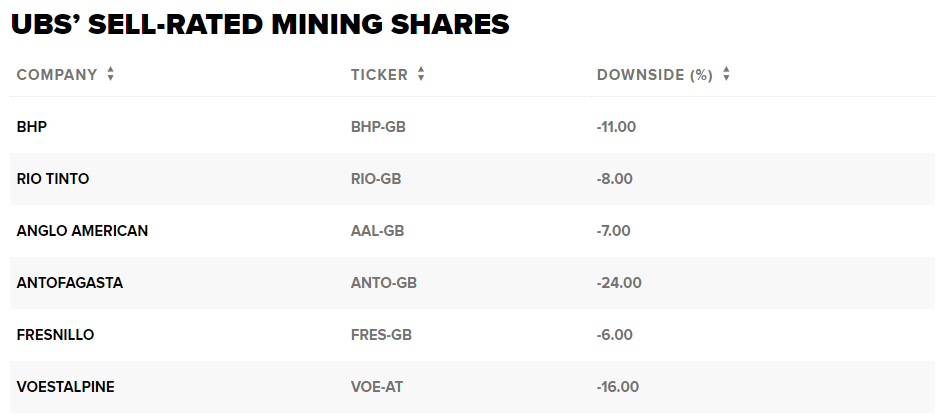

Následující tabulka ukazuje šest akcií těžebních společností s ratingem „sell“ a výrazným poklesem jejich cílových cen.

Analytici UBS předpovídají, že volné peněžní toky z těžebního sektoru budou klesat s tím, jak budou ceny hromadných komodit ustupovat ze svých maxim.

Ceny mědi se stále pohybují kolem svých maxim pro toto desetiletí na úrovni přibližně 4 USD za libru. Pokud se ceny komodit posunou níže směrem k jejich prognózám, UBS odhaduje, že volný peněžní tok z tohoto sektoru klesne na něco málo přes 5 %.

Na druhou stranu se UBS domnívá, že i kdyby se ropa Brent v roce 2024 obchodovala za 85 dolarů za barel, současná úroveň trhu by stále poskytovala energetickým akciím výnos z volných peněžních toků ve výši přibližně 15 %.

To se pravděpodobně stane ze dvou důvodů.

Za prvé, ocenění energetických společností je v současné době podle UBS ve srovnání s úrovní před nástupem pandemie COVID oceněno diskontní sazbou, takže jsou levnější než dříve.

Za druhé, podle analytiků banky se předpokládá, že americká ekonomika výrazně neporoste, což způsobí, že poptávka v nadcházejících měsících opět převýší nabídku a povede k potenciálně prudkému poklesu cen komodit.