Americká banka Citi začíná být výrazně optimističtější ohledně akcií výrobců polovodičového zařízení, přičemž její analytici v pondělí oznámili revizi prognóz pro roky 2025 a 2026 směrem vzhůru. Hlavním důvodem zlepšeného výhledu je podle nich kombinace pozitivních geopolitických signálů, silných investičních trendů v oblasti umělé inteligence a očekávaného oživení trhu s paměťovými čipy.

Citi konkrétně zvýšila své odhady pro WFE sektor (wafer fabrication equipment – zařízení na výrobu polovodičových destiček), a to jak pro rok 2025, tak pro rok 2026. Zatímco dříve banka předpovídala v roce 2025 pokles o 5 %, nyní očekává stagnaci, a v roce 2026 dokonce 10% růst, což je výrazné zlepšení oproti dřívější predikci +2 %. Tento posun je založen na lepší viditelnosti investičních trendů a odeznění některých klíčových rizik, která dosud tížila celý polovodičový sektor.

Analytici Citi uvedli, že se domnívají, že „hlavní riziko širšího zákazu polovodičového vybavení je prozatím mimo hru“, a poukázali na konkrétní vývoj posledních týdnů: Čína souhlasila s obnovením vývozních licencí na magnety ze vzácných zemin a USA zrušily zákaz vývozu EDA softwaru (Electronic Design Automation). Tyto kroky výrazně snižují nejistotu v dodavatelském řetězci a umožňují lépe plánovat výrobu i dodávky komplexních polovodičových zařízení.

Za zlepšením výhledu ale nestojí jen geopolitika. Citi upozorňuje na zlepšující se výhled v oblasti pamětí, které v posledních letech čelily prudkým výkyvům poptávky i cen. Současně banka předpokládá výrazný růst investic do AI cloudu v příštím roce, což je oblast, která přímo vyžaduje nejmodernější polovodičové technologie a výrobní kapacity. Analytici odhadují, že aby se udržel krok s rostoucí poptávkou po čipech pro umělou inteligenci až do roku 2030, bude třeba navyšovat roční investice do WFE o 15–20 miliard USD.

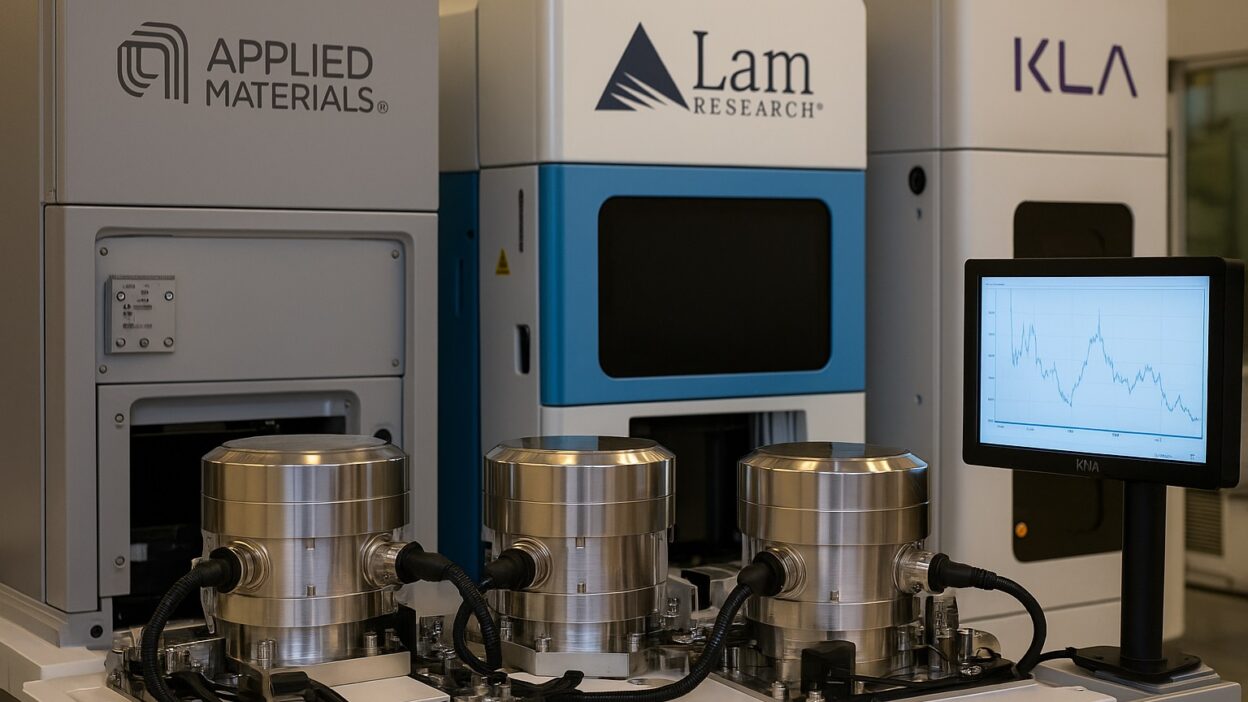

Z pohledu Citi vstoupil celý sektor do druhé fáze cyklu, kdy se trh vzpamatovává ze slabšího období a opět nastupuje na růstovou trajektorii. Ačkoliv poměry P/E (price-to-earnings) u hlavních hráčů jako Applied Materials (AMAT), Lam Research (LRCX) nebo KLA Corp. (KLAC) již zaznamenaly odraz od dubnových minim, stále zůstávají asi o 20 % pod historickými maximy. To podle Citi představuje investiční příležitost, jelikož valuace ještě plně neodrážejí budoucí potenciál.

Lam Research Corporation (LRCX)

Mezi favority Citi patří KLAC > LRCX > AMAT, přičemž pořadí odráží jejich expozici vůči špičkovým technologiím v oblasti polovodičů. Právě špičkové komponenty by měly podle banky v následujících letech růst nejrychleji, a proto dostává KLA Corp. nejvyšší doporučení. Citi navíc zvýšila cílové ceny a odhady ziskovosti všech tří společností:

– EPS KLAC pro fiskální rok 2026 byl navýšen o 3 % a cílová cena stanovena na 1 035 USD,

– EPS LRCX pro roky 2025/2026 vzrostl o 2 %/16 %, cílová cena činí 108 USD,

– EPS AMAT pro tytéž roky vzrostl o 2 %/8 %, s cílovou cenou 220 USD.

Applied Materials, Inc. (AMAT)

Přesto Citi upozorňuje, že v odvětví zůstávají určitá rizika. Kromě makroekonomických nejistot, jako je možnost globálního zpomalení, upozorňují analytici na nadměrnou závislost na AI jako hlavním růstovém motoru. V případě, že se poptávka po AI čipech zpomalí, může to negativně ovlivnit celý investiční cyklus v oblasti výrobních zařízení. Nezanedbatelným faktorem jsou i geopolitická rizika, zejména v souvislosti s možným návratem protekcionistické politiky administrativy Donalda Trumpa, která by mohla změnit současné obchodní vazby mezi USA, Čínou a Tchaj-wanem.

KLA Corporation (KLAC)

Celkově však Citi zůstává strukturálně pozitivní, protože vidí v sektoru polovodičového vybavení jasné dlouhodobé trendy, které přesahují krátkodobé výkyvy. Digitální transformace, expanze AI, růst datových center i potřeba špičkových výrobních technologií jsou podle banky dostatečně silné faktory na to, aby udržely rostoucí trajektorii investic i zisků v celém odvětví. Investoři, kteří hledají příležitosti mimo tradiční technologické giganty, mohou právě v oblasti výrobních zařízení najít stále podhodnocené akcie se zajímavým potenciálem pro další růst.